Международные услуги по оценке инвестиционных проектов

ESFC Investment Group предлагает:

• Финансирование инвестиций от €50 млн и больше

• Минимизация вклада организатора проекта

• Инвестиционные займы сроком до 20 лет

• Кредитные гарантии

Качественная оценка инвестиционных проектов в этом процессе занимает значимое место, помогая принимать решения.

ESFC Investment Gruop, испанская компания с международным опытом, предлагает крупному бизнесу профессиональную помощь и поддержку в сфере инвестиционного проектирования и консалтинга.

Мы предлагаем корпоративным клиентам такие услуги, как кредитование, проектное финансирование, банковские или кредитные гарантии, финансовое моделирование, управление проектами и др.

ESFC со своими испанскими и зарубежными партнерами готова помочь в строительстве и модернизации крупных объектов по ЕРС-контракту.

Чтобы узнать больше, свяжитесь с нашими представителями и получите бесплатную предварительную консультацию в любое удобное время.

Методы и подходы к оценке привлекательности инвестиционных проектов

В контексте инвестиционного консалтинга оценка привлекательности инвестиционных проектов имеет количественные и качественные аспекты.Это зависит, среди прочего, от целей инвестора, которые могут выражаться, например, в получении дохода или стратегическом расширении бизнеса и завоевании новых рынков.

Критерии и методы, используемые сегодня в инвестиционном консалтинге, достаточно хорошо отработаны. Сущность современных методов оценки представлена ниже.

Таблица: Краткое содержание основных методов оценки проектов.

| Метод оценки проектов | Краткое содержание метода |

| Метод чистой приведенной стоимости проекта (NPV) | Дисконтирование денежных потоков инвестиционного проекта по ставке, отображающей ожидаемый уровень процентов по кредиту на финансовом рынке. |

| Метод определения срока окупаемости инвестиций (РР) | Расчет периода времени, на протяжении которого доходы, дисконтированные на момент завершения проекта, будут равны общей сумме инвестиций. |

| Метод оценки внутренней нормы доходности (IRR) | Метод основан на расчете ставки дисконтирования, при которой чистая приведенная стоимость равняется нулю. |

| Метод индекса рентабельности и коэффициента эффективности инвестиций (ARR) | Оценка соотношения дисконтированного чистого дохода к первоначальным инвестициям наряду с оценкой значения среднегодовой прибыли проекта к средней сумме инвестированных средств. |

| Метод оценки капитальных активов проекта (CAPM) | Оценка потенциальной доходности портфеля ценных бумаг (акций) с учетом ограничений инвестиционного периода. Метод не принимает во внимание возможных изменений риска и прибыльности во времени. |

|

Метод сравнения доходности проекта со средневзвешенной стоимостью капитала (WACC) |

Проект считается целесообразным, если ожидаемая доходность превышает средневзвешенную стоимость капитала компании. Метод не может учитывать различия в уровне риска проектов, поэтому не подходит для сравнения инвестиционных альтернатив. |

| Метод наилучшего состояния | Этот метод представляет собой модифицированный метод чистой приведенной стоимости (NPV). В нем применяется ставка дисконтирования денежных потоков в учетом поправки на проектный риск. |

| Арбитражная теория оценки инвестиционных проектов | Метод основан на оценке влияния рыночного риска на инвестиционный портфель, наряду с такими внешними факторами, как уровень инфляции, прирост промышленного производства и др. |

| Упрощенный метод дисконтирования на основе концепции стратегической чистой приведенной стоимости | Денежные потоки представляются в виде линейной функции ставки прибыльности ликвидных активов. |

Несмотря на обширный финансовый инструментарий, единой системы принятия решений в инвестиционном проектировании на сегодняшний момент нет.

Разные проекты оцениваются разными финансовыми командами на основании тех или иных методов, показателей и критериев с учетом конкретного сектора и интересов участника проекта.

Применение передовых методов оценки привлекательности инвестиционных проектов предполагает применение множества данных и целого ряда критериев. Например, при оценке моделей финансирования долгосрочных проектов следует учитывать изменение стоимости финансовых ресурсов с течением времени, возможные сценарии привлечения ресурсов, их правовую регламентацию и др.

Одновременно специалистам в области инвестиционного консалтинга необходимо выбирать один из оптимальных вариантов исходя из конкретных условий реализации инвестиционного проекта. Финансовая литература указывает, что любой механизм финансирования основывается на финансовой модели инвестиционного проекта, которая строится с тщательным анализом всех факторов, влияющих на конкретный проект.

Построенная таким образом модель позволяет не только просчитать результат при заданных прогнозных параметрах и составить прогнозные финансовые отчеты, но и выбрать наиболее подходящие инвестиционные схемы и источники финансирования в соответствии с установленными критериями и пожеланиями инвесторов.

Многокритериальная оценка эффективности инвестиционных проектов

Финансовые методы оценки проектов, в том числе NPV и IRR, направлены на расчет финансовых эффектов от реализации инвестиционного проекта, а основанные на них критерии принятия решений позволяют ответить на вопрос, является ли оцениваемое капиталовложение финансово выгодным для участников.Однако современный анализ эффективности проектов не может быть сосредоточен исключительно на финансовых эффектах проекта, измеряемых генерируемыми денежными потоками.

Традиционные методы оценки рентабельности предоставляют информацию о рентабельности проекта только в финансовом измерении, поэтому они никак не включают нефинансовые (социальные) выгоды или затраты, а также не учитывают внешние эффекты проекта на других заинтересованных лиц.

Финансовые методы представляют собой значительное упрощение по сравнению с интегрированными методами.

Реализация конкретного инвестиционного проекта (особенно на международном уровне) может иметь негативные последствия для предприятия во многих сферах деятельности, на которые проект не влияет напрямую.

Иными словами, проект может нарушать другие аспекты деятельности компании (региона), несмотря на то, что сам проект формально остается прибыльным в финансовом отношении.

Комплексный расчет, учитывающий влияние проекта как на другие инвестиции, так и на продолжающуюся деятельность участников, невозможен с использованием изолированных методов финансового анализа. Эти недостатки традиционного финансового подхода к оценке привлекательности инвестиционных проектов побуждают исследователей к поиску новых подходов, основанных как на финансовых, так и на нефинансовых критериях (многокритериальный подход).

На практике использование многокритериальных методов оценки привлекательности проектов связано с определенными методологическими трудностями, такими как:

• Выбор правильного набора нефинансовых критериев. Выбор критериев для оценки привлекательности проекта должен быть комплексным, учитывая организационные, финансовые, маркетинговые, технические, ресурсные и другие аспекты.

• Присвоение адекватного веса всем критериям оценки. Проблема ранжирования состоит в присвоении определенного веса критериям объективно и обоснованно, в соответствии с их реальным значением для конкретного проекта.

• Процедура, связанная с принятием инвестиционного решения на основании одного или нескольких наиболее значимых для участников критериев проекта.

Итак, многокритериальные методы учитывают не только финансовые, но и другие значимые факторы, в том числе экономические или социальные факторы. Более уместно использовать интегрированный подход, поскольку термин «прибыльность» обычно ассоциируется с оценкой финансового характера.

Теоретически возможны два пути.

Во-первых, оценка привлекательности инвестиционного проекта производится на основе ряда критериев, но инвестиционное решение принимается на основе одного выбранного критерия, который считается основным.

Во-вторых, оценка осуществляется на основании нескольких критериев, и тогда решение потребует более сложного и комплексного подхода.

Специалисты в области инвестиционного проектирования и консалтинга помогут клиенту разобраться в тонкостях анализа и оценки, выбрав оптимальную модель принятия решений для конкретного сектора, бизнеса и проекта. Учитывая масштаб потенциальных финансовых, репутационных и других потерь, сотрудничество со специализированными командами выглядит оправданным, особенно для крупных международных инвестиций.

Ожидаемая полезность проекта для потенциальных инвесторов

Финансовая модель любого крупного инвестиционного проекта имеет две составляющие.К ним относится анализ капитальных вложений и анализ денежных потоков в ходе реализации проекта.

Капитальные вложения могут производиться не только в начальный период, но и в течение всего периода в зависимости от его масштабности и схемы финансирования.

При рассмотрении реальных инвестиций необходимо прогнозировать как инжиниринговую, так и коммерческую часть. Это связано с тем, что реальные инвестиционные проекты всегда обладают четкими дискретными техническими и финансовыми характеристиками.

Принять окончательное инвестиционное решение без прогнозирования стоимостных показателей невозможно. Для решения последней задачи необходимо провести комплексные предпроектные маркетинговые исследования.

Разработка методов оценки привлекательности инвестиционных проектов требует взаимного увязывания положений ожидаемой полезности проекта, бизнес-планирования и комплексного анализа проектов.

Анализ ожидаемой полезности проекта в настоящее время считается общепринятым в инвестиционном проектировании.

Задача состоит в построении такой модели, которая наиболее точно связывала бы потенциальные доходы и убытки участников с индексом полезности. Ценность такой модели заключается в том, что она может использоваться в качестве ориентира при принятии обоснованного решения, отвечающего не только намерениям инвестора, но и его партнеров по проекту.

Для определения ожидаемой полезности инвестиций используется следующий алгоритм:

1. На первом этапе финансовая команда рассчитывает потенциальную полезность каждого из результатов в контексте принятия инвестиционного решения.

2. На втором этапе выраженный в единицах полезности каждый результат проекта увеличивается по его вероятности, чтобы приблизить его к реальности.

3. Результаты расчетов для каждого из сравниваемых проектов используются для сравнительного анализа общей ожидаемой полезности проектов.

Полезность инвестиционных проектов – это важный показатель для принятия правильного решения, который позволяет учесть индивидуальные преимущества дохода и связанного с ним риска.

Также построение функции полезности по капиталоемким реальным инвестиционным проектам имеет уникальные особенности.

В инвестиционном проектировании для таких проектов используется коллегиальное решение. Отсюда следует, что сама функция полезности должна носить обобщенный характер. Например, это средневзвешенное значение функций полезности отдельных участников, участвующих в принятии инвестиционного решения. Базой взвешивания считается степень ответственности или доля партнера в проекте.

Теория ожидаемой полезности позволяет в определенной мере формализовать процедуру измерения уровня риска. Она предполагает, что одна и та же полезность будет присваиваться данному результату независимо от времени его появления.

Если корректировки на риск осуществляются интуитивно, то присваиваемое результату значение может варьировать в зависимости от времени и конкретного инвестиционного проекта.

Эксперты считают крайне маловероятном, чтобы с помощью интуитивной процедуры можно было бы смоделировать сложные расчеты, необходимые для оценки полезности крупных инвестиционных проектов. Следовательно, использование математических инструментов позволяет сделать принятие инвестиционных решений более обоснованным.

Ниже мы перечислим основные факторы, которые следует учитывать при оценке привлекательности проектов реальных инвестиций и их сравнении с точки зрения ожидаемой полезности для участников.

Если вам нужна профессиональная консультация или поддержка в области инвестиционного консалтинга, свяжитесь с нами в любое время.

Что учитывать при оценке инвестиционной привлекательности проекта

Основой для построения функции ожидаемой полезности считается бизнес-планирование, которое на стадиях технико-экономического обоснования описывает предпосылки проекта, конкретную программу действия инвесторов, определяет финансово-экономические характеристики и возможные результаты реализации проекта.Структура бизнес-плана в международной инвестиционной практике может незначительно отличаться, но большинство ключевых пунктов планирования схожи и могут в определенной степени отличаться только структурой и содержанием отдельных элементов.

Из ключевых разделов бизнес-плана в прогнозировании экономических показателей наибольшее значение имеет план маркетинга. Данный документ содержит оценку рыночных возможностей предприятия.

Объем сбыта продукции (услуг) с точки зрения прогнозирования наиболее важен, потому что анализ рынка и прогноз формирования уровня и структуры спроса на продукцию предопределяют результат реализации проекта.

Результаты маркетинговых исследований также являются базой для разработки долгосрочной стратегии и краткосрочной тактики фирмы, определяют будущие потребности в финансовых ресурсах.

План маркетинга – едва ли не единственный источник информации о коммерческих результатах проекта, так как без прогнозных объемов реализации продукции и понимания оценки рыночных цен невозможно судить о правильности инвестиционных решений.

Наконец, третьим существенным элементом процедуры обоснования принятия инвестиционных решений является комплексный анализ проектов, целесообразно проводить на основе коэффициентов, характеризующих инвестиционную привлекательность проектов.

Первостепенной задачей при оценке инвестиционной привлекательности проектов является определение критериев целесообразности капиталовложений. На сегодняшний день эксперты предложили несколько десятков таких критериев, которые в той или иной степени используются в практике инвестиционного проектирования.

Группы критериев инвестиционной привлекательности проектов включают:

• Критерии эффективности капиталовложений.

• Критерии эффективности использования акционерного капитала.

• Критерии эффективности использования кредитных средств.

• Критерии прибыльности капиталовложений и тому подобное.

На стадии обоснования принятия инвестиционных решений из-за практического отсутствия исходной информации не удается рассчитать отдельные коэффициенты, хотя на данном этапе может быть достаточно обобщающих выводов о проекте.

При оценке эффективности крупных долгосрочных проектов важен расчет критериев заемного капитала на основе амортизационных отчислений в потоке доходов без учета ликвидационной стоимости. Для проектов модернизации, в которых предусматривается только замена оборудования со сроками эксплуатации, близкими к расчетному периоду, характеристики должны определяться с учетом амортизационных отчислений и ликвидационной стоимости оборудования.

Финансовый анализ эффективности инвестиционных проектов

Крупные капитальные вложения обычно требуют привлечения заемных средств, поскольку немногие компании имеют достаточно свободных финансовых ресурсов, которые можно заморозить ради долгосрочного проекта с высоким уровнем риска и неопределенности.Стоимость собственных финансовых ресурсов может оказаться значительно выше по сравнению с кредитными средствами.

Высокая стоимость собственного капитала можно объяснить упущенной выгодой от более выгодного альтернативного размещения капитала. Поскольку для условий реального сектора упущенная выгода трудно определяется, собственные ресурсы компании можно до определенного предела считать «дешевыми».

Финансовый анализ эффективности проектов с учетом заемного капитала должен производиться в рамках комплексной оценки привлекательности инвестиционных проектов. Необходимо учитывать, что снижение средневзвешенной стоимости капитала положительно отражается на эффективности принятого инвестиционного проекта.

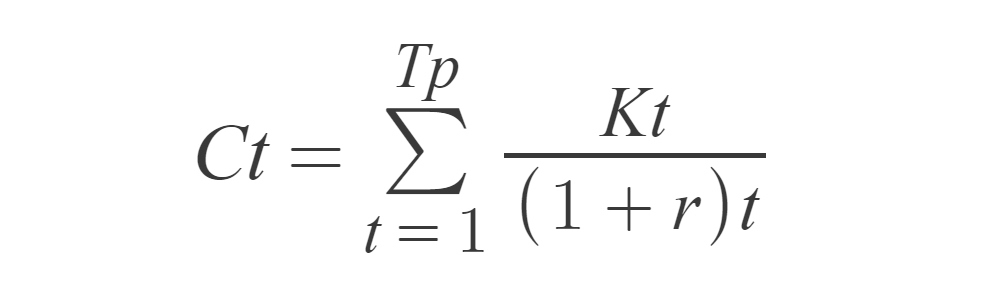

При этом дисконтированный поток расходов на обслуживание заемного капитала определяется по следующей формуле, увеличиваясь со временем:

Сt — это сумма заемных средств, привлеченных в начале t-го периода;

Тр — общий период реализации проекта от чертежей до начала эксплуатации;

t — период или шаг дисконтирования потока расходов проекта;

r — ставка дисконтирования;

Финансовым командам следует иметь в виду, что и при эксплуатации возможны затраты капитального характера, которые также необходимо учитывать.

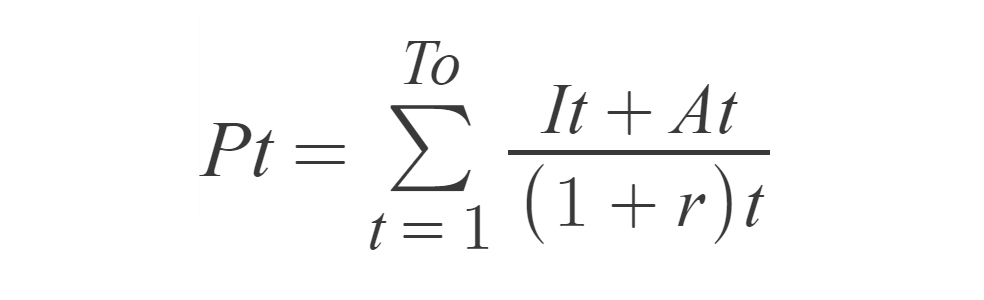

Дисконтированный поток доходов определяется следующим образом:

Pt – это сумма чистой прибыли проекта за t-ый период;

At — амортизационные отчисления за соответствующий период;

Тo – ожидаемый срок эксплуатации объекта;

Также следует принимать во внимание, что ставки дисконтирования в соответствующих расчетах будут отличаться. Причиной этого является временной разрыв. Расходы обычно участники проекта несут в начале инвестиционного периода, а финансовые итоги подсчитываются в конце периода.

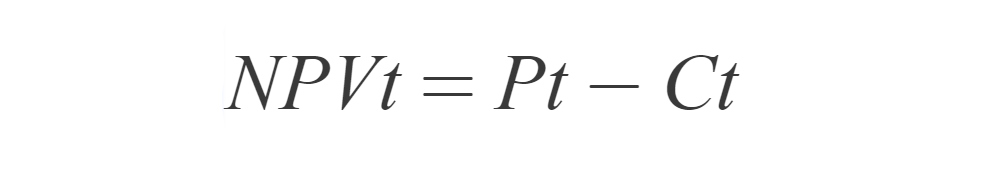

Учитывая вышеприведенные формулы, чистый дисконтированный доход равен:

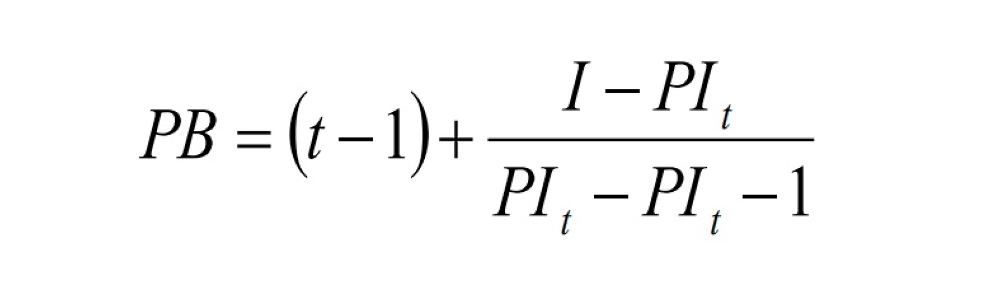

Срок окупаемости инвестиционных проектов рассчитывается следующим образом:

где PIt – это индекс прибыльности данного инвестиционного проекта.

Важным показателем для оценки привлекательности инвестиционных проектов является запас финансовой устойчивости, определяемый как отношение нераспределенной прибыли к валовой прибыли от продаж. Он характеризует способность компании привлекать необходимые ресурсы акционеров для развития производства.

Показатели, применяемые в анализах эффективности использования акционерного капитала, предназначаются для действующих компаний и проектов.

Для обоснования инвестиционных решений обычно рекомендуется использовать следующие критерии:

• Дивиденды, которые могут получить участники проекта за весь расчетный период с учетом сроков инженерного проектирования, строительства и запуска объекта.

• Относительное изменение стоимости акционерного капитала по задолженности.

Другим важным вопросом при оценке привлекательности проекта является поиск оптимального соотношения акционерного и заемного капитала, необходимого для реализации проекта. Это соотношение расходов обусловлено технико-экономическими характеристиками проекта и конкретным сценарием капиталовложений. Уменьшение доли акционерного капитала автоматически приводит к увеличению внешнего заимствования.

Оценка потенциальной доходности капитальных вложений осуществляется на основании набора, состоящего из двух десятков финансовых показателей, роль которых варьирует в зависимости от отрасли, конкретной цели проекта и других факторов.

Основными критериями доходности капитальных вложений являются:

• Доходность капитала, которая математически определяется отношением чистой прибыли компании к сумме активов, выраженных в процентах.

• Валовая маржа, которая позволяет определить величину доступной прибыли на покрытие обязательных платежей, проследить взаимодействие таких рыночных факторов, как цена, объем производства или спрос, на проект.

• Рентабельность реализованной продукции определяется отношением чистой прибыли к стоимости реализованной продукции; этот показатель фактически показывает чистый доход, полученный на единицу реализованной продукции.

• Коэффициент оборачиваемости активов определяется отношением стоимости реализуемой продукции к цене активов; он показывает, насколько эффективно используются имеющиеся активы для увеличения продаж.

Серьезным препятствием, тормозящим инвестиционную деятельность бизнеса, может оказаться ограниченный доступ к финансовым ресурсам.

Этот момент важно учитывать специалистам, занимающимся инвестиционным проектированием.

Ограниченный доступ к капиталу требует от компаний принятия особой стратегии для обеспечения развития в условиях ограничения объема инвестиций и даже вынуждает их отказываться от проектов, имеющих положительный прогноз.

Различают три возможных сценария ограничения финансовых ресурсов:

• Относительное ограничение (краткосрочное или долгосрочное): средства, не инвестированные в рамках рассматриваемого набора инвестиционных проектов, можно вложить в другую сферу с приемлемой доходностью.

• Абсолютное ограничение имеет место только тогда, когда в любой период времени предприятие либо не имеет доступа к необходимым ресурсам независимо от ставок либо не желает инвестировать больше определенного объема средств.

Итак, профессиональная оценка привлекательности инвестиционного проекта с помощью передовых методов помогает бизнесу ответить на вопрос о целесообразности инвестиций и рационально использовать доступные финансовые средства.

В реальном секторе эта проблема заслуживает первоочередного внимания, учитывая масштабы потенциальных потерь в результате принятия неверных решений.

Если вы нуждаетесь в услугах инвестиционного консалтинга, финансовом моделировании или управлении проектами, свяжитесь с представителем ESFC Investment Group.

Мы также предлагаем долгосрочные кредиты для крупных проектов в области энергетики, добычи полезных ископаемых, сельского хозяйства, промышленности и недвижимости по всему миру.

Узнайте больше о наших возможностях.