Банковская гарантия (Bank Guarantee) для инвестиционного или бизнес-проекта

ESFC Investment Group предлагает:

• Финансирование инвестиций от €50 млн и больше

• Минимизация вклада организатора проекта

• Инвестиционные займы сроком до 20 лет

• Кредитные гарантии

Применение банковских гарантий (БГ) стало залогом успешной реализации многих инвестиционных и бизнес-проектов.

Преимущества услуг по предоставлению банковской гарантии включают следующее:

• Повышение финансовой ликвидности вашей компании.

• Больше доверия к вашему бизнесу со стороны властей и партнеров.

• Узнаваемый бренд и сильная позиция наших партнеров на финансовом рынке дают нашим клиентам преимущество в ведении переговоров и заключении контрактов с подрядчиками и поставщиками оборудования.

• Широкий выбор среди множества финансовых решений для любой сферы и проекта.

• Гибкие условия гарантии, адаптированные под ваши потребности.

• Экспертная поддержка команды ESFC от А до Я.

Чтобы узнать больше о наших возможностях в области финансирования крупных проектов, свяжитесь со специалистами ESFC Investment Group и запланируйте консультацию на любое удобное время.

Мы готовы найти оптимальное решение для вашего бизнеса.

Банковские гарантии: сущность и применение

Банковская гарантия означает обязательство банка выплатить бенефициару гарантии сумму, указанную в гарантии, в случае невыполнения принципалом взятых на себя обязательств или наступления так называемого гарантийного случая.Гарантийный случай — получение банком-гарантом (банком-контргарантом) требования бенефициара, которое содержит обоснованное требование совершения действия, предусмотренного договором гарантии (контргарантии), на основании доказательств неисполнения принципалом обязательство по основному контракту.

В рамках гарантийных отношений можно выделить следующих участников:

• Принципал (должник), который заключает основной контракт с кредитором (например, договор строительства) и договор с банком-гарантом.

• Бенефициар (кредитор), который заключает основной контракт с должником (например, договор обслуживания), и гарантийные отношения с гарантом.

• Банк или же страховая компания (гарант), которая заключает соответствующие договоры с должником и с кредитором проекта.

Основной контракт, или базовые отношения относятся к контрактным отношениям между бенефициаром и принципалом, которые основываются на договоре, правовых актах или же тендерной документации касательно обязательств принципала, выполнение которых обеспечивает банковская гарантия.

БГ дает компании эффективный финансовый инструмент, который повысит безопасность транзакций и минимизирует риск дефолта контрагента. Использование этого инструмента увеличивает финансовую ликвидность клиента и укрепляет позиции компании при проведении переговоров по крупным проектам.

Банковская гарантия в первую очередь защищает бенефициара, при этом бенефициарами могут быть разные стороны контракта в зависимости от конкретной деловой потребности.

В международной практике БГ как вид обеспечения обязательств представляет широкое понятие, и может касаться не только банков. Она также может демонстрировать признаки, присущие другим способам обеспечения выполнения требований кредиторов.

Краткая история вопроса

Возникновение банковской гарантии как вида обеспечения исполнения обязательств было обусловлено тем, что некоторые кредиты, выдаваемые банками, по своей природе не могли обеспечиваться залогом активов или товарно-материальных ценностей.Для полноценного обеспечения возврата долга была предложена гарантия, которая впоследствии эволюционировала и была адаптирована к разным типам операций и проектов.

Процесс формирования гарантии нового типа проходил параллельно во многих странах, причем в разных уголках мира этот процесс был во многом уникальным. Даже сейчас мы видим существенные различия в деловой практике некоторых стран. Юридические последствия предоставления БГ могут в значительной мере отличаться.

Впервые банковская гарантия появилась в коммерческом обороте США в середине 1960-х годов, где она приняла форму так называемого резервного аккредитива.

Позднее, с начала 1970-х годов банкиры ввели ее в коммерческую практику в связи с расширением международных связей и ростом международных платежей.

Рост значения банковских гарантий для крупных проектов связан с реализацией западными фирмами инвестиционных проектов на Ближнем Востоке в таких отраслях, как добыча нефти и газа, строительство дорог и аэропортов, развитие сетей коммуникаций и другие. Реализация этих проектов требовала надежного и ликвидного обеспечения.

Решение задач по достижению международной согласованности в правовом регулировании банковской гарантии взяли на себя Международная Торговая Палата (МТП) и Организация Объединенных Наций (ООН), которые продолжают эту работы до сих пор.

МТП разработала два свода унифицированных правил.

Первый опубликован в 1978 году и получил название «Унифицированные правила для договорных гарантий».

Второй свод был принят в 1992 году и назван «Унифицированные правила для гарантий по требованию».

ООН начала работу в сфере международной унификации правил о банковской гарантии в 1990 году. Комиссия ООН по праву международной торговли (ЮНСИТРАЛ) взяла на себя разработку полноценной международной Конвенции, которая получила бы статус закона в присоединившихся к ней государствах.

Первый, неудачный проект документа увидел свет в 1970 году. Последующая работа была возобновлена лишь в 1988 году. Тогда планировалось разработать модельный закон, который должен был служить эталоном в разработке соответствующих национальных законов (UNCITRAL Uniform Law on International Guaranty Letters).

Впоследствии проект получил высокий статус международной конвенции прямого действия «Конвенция ООН о независимых гарантиях и резервных аккредитивах». Этот документ был подписана 11 декабря 1995 года в Нью-Йорке и вступил в силу 1 января 2000.

Поскольку процессы формирования банковской гарантии как института гражданского права проходили параллельно в разных странах, по-разному в современном коммерческом обороте называются гарантийные документы.

В Европе преимущественно используется термин «гарантия», но в разных странах терминология отличается.

Следует отметить, что банки США в целом не имеют права выдавать гарантии. Поэтому этот институт получил название «резервный аккредитив» или сокращенно «резервный кредит». В литературе отмечается высокое сходство банковской гарантии и резервного аккредитива, однако различия между ними лежат в сфере практики и деловой терминологии. Так, если гарантия применяется исключительно для обеспечения обязательства, а выплата производится только при нарушении контракта, то с аккредитива суммы платежа списываются в любом случае при выполнении условий.

В Соединенных Штатах резервные аккредитивы используют не только в сфере банковской гарантии, а в более широких отраслях коммерческой деятельности.

Несмотря на довольно широкое использование применение данного инструмента на мировом уровне, банковская гарантия не имеет специального регулирования в национальном законодательстве большинства стран (за исключением США и некоторых других).

Классификация банковских гарантий

В настоящее время существует несколько классификаций гарантий, которые основаны на различных критериях.Эти классификации применяются в разных сферам и во многом они являются условными. Ниже мы рассмотрим несколько примеров.

Наиболее важными видами банковских гарантий в контексте крупных проектов считаются прямые и непрямые гарантии, которые отличаются схемами отношений между участниками.

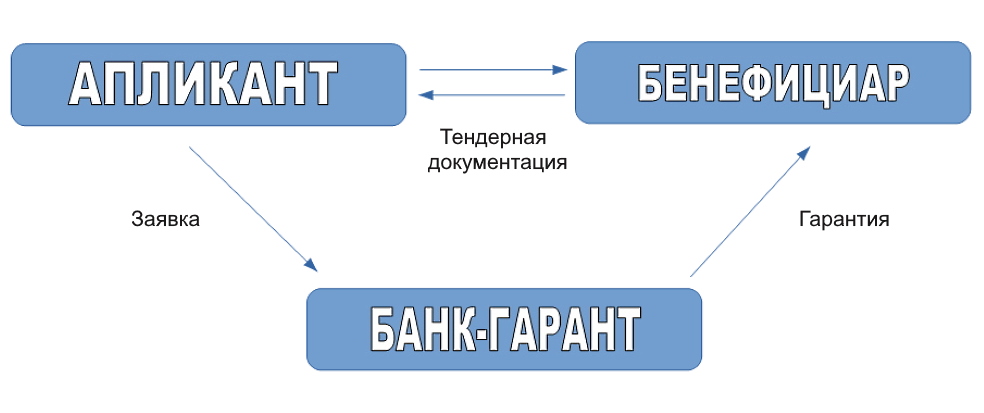

Прямая гарантия подразумевает, что принципал обращается к обслуживающему банку, который выступает в роли банка-гаранта и предоставляет гарантию в пользу местного или зарубежного бенефициара.

Схема прямой БГ приведена на рисунке ниже.

В некоторых случаях требования финансового законодательства принимающей страны или потребности конкретного клиента диктуют необходимость в другом типе защиты.

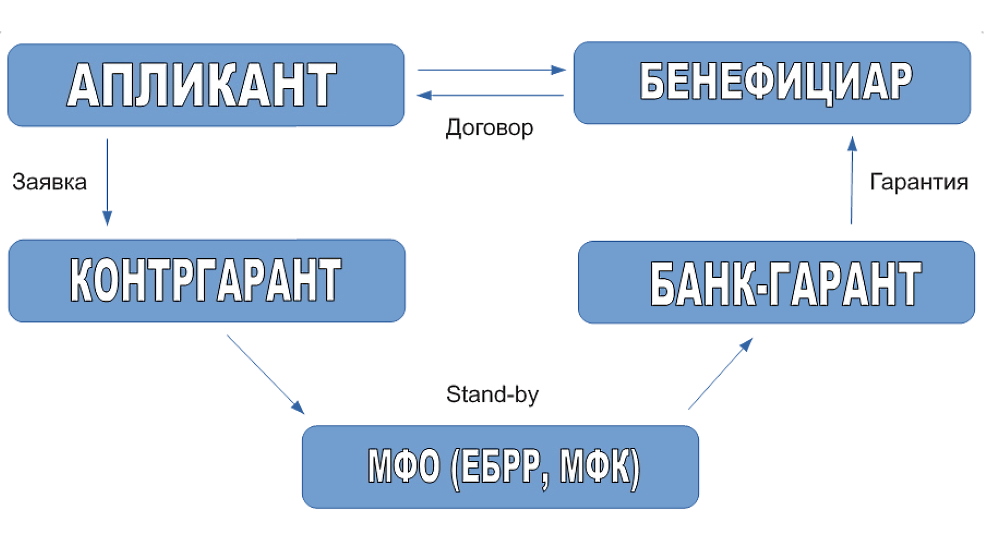

Речь идет о так называемой непрямой гарантии, которая включает банк-контргарант.

Непрямая банковская гарантия предполагает, что сперва компания-апликант обращается к обслуживающему банку-контргаранту, который уже дает определенные инструкции другому финансовому учреждению (банку-гаранту). Последний предоставляет официальную гарантию местному или зарубежному бенефициару на оговоренных условиях.

Механизм непрямой гарантии может осуществляться при посредничестве авторитетных международных финансовых учреждений, таких как Европейский банк реконструкции и развития. Это особенно актуально в случае крупных стратегических сделок.

Схема организации непрямой банковской гарантии приведена на рисунке ниже.

С учетом объема формальностей и, следовательно, простоты получения денежных средств бенефициаром, финансовые эксперты предлагают другую актуальную классификацию БГ:

• Условная банковская гарантия. В этом случае получение средств банка бенефициаром проблематично. Необходимо выполнить условия, изложенные в контракте, и провести процесс проверки. Банк проверит, среди прочего, обоснованность претензии и предоставление всех необходимых документов.

• Безусловная банковская гарантия. В данном случае получатель не обязан выполнять какие-либо дополнительные условия и предоставлять документы, которые подлежат проверке банком. Оплата производится по запросу получателя и не требует дополнительных действий со стороны клиента.

В инвестиционном процессе возможны разные виды страхования и банковских гарантий. Ниже рассмотрены примеры использования банковских гарантий в крупных строительных проектах.

В зависимости от объекта защиты можно выделить следующее:

• Гарантия надлежащего устранения дефектов и неисправностей (иногда объединяется в один инструмент с гарантией надлежащего исполнения контракта). Эта гарантия выдается по запросу подрядчика в пользу заказчика с целью обеспечения претензий, вытекающих из предоставленной подрядчиком гарантии качества работ.

• Гарантия возврата платежа, произведенного заказчиком субподрядчику за строительные работы. Выдается по запросу компании-подрядчика в пользу заказчика для обеспечения требования в случае невыполнения работ субподрядчиком, либо для подачи тендерного залога в процедурах государственных закупок.

• Гарантия оплаты строительных работ выдается по запросу заказчика в пользу подрядчика для обеспечения его требований об оплате работ.

Наиболее популярные виды БГ включают тендерные гарантии, гарантии оплаты, гарантии надлежащего выполнения контракта, гарантии возврата долга (кредита), гарантии уплаты таможенного долга, гарантии оплаты лизинговых платежей, контргарантии и другие.

На практике выделяют особый вид гарантии – супергарантию.

Она предоставляется в интересах бенефицира, желающего получить, помимо гарантии банка должника, на тех же условиях также гарантию более известного и надежного банка.

В этом случае банк-гарант принимает обязательство перед супергарантом компенсировать ему суммы, которые ему придется уплатить согласно обязательствам, основанным на супергарантии.

При высоких рисках или значительной сумме контракта возможна также синдицированная гарантия. Ведущий банк выдает гарантию на полную гарантийную сумму, и данная гарантия обеспечивается встречными гарантиями-участников синдиката. В случае гарантийного платежа ведущий банк в порядке регресса взимает суммы, которые указаны во встречных гарантиях, с банков-участников данного синдиката.

Экономическая роль банковских гарантий в крупных бизнес-проектах

Сущность банковских гарантий состоит в том, что банк эмитент берет на себя риск исполнения обязательств принципалом.Бенефициар получает дополнительную возможность погашения своей дебиторской задолженности по основному контракту. Формально эмитент не принимает на себя ни долг принципала, ни становится ответственным по данному долгу.

Экономическая роль гарантии, которая служит обеспечением долга для бенефициара, отличает БГ от платежных инструментов, таких как банковский аккредитив. В современном виде банковские гарантии имеют множество экономических преимуществ, которые лежат в основе бурного развития такого рода услуг в финансовом секторе.

Эмитент гарантии обязуется произвести оплату товаров или услуг тогда, когда произошел гарантийный случай и компания не уплатила причитающуюся по контракту сумму.

Таким образом, платежи по БГ производятся в нижеперечисленных случаях:

• Гарантийный случай, то есть невыполнение основного коммерческого контракта.

• Невозможность устранения последствий гарантийного случая за счет принципала.

Считается, что бенефициар может использовать банковскую гарантию только в рамках перечисленных двух случаев.

Соответственно, удовлетворение финансовых интересов бенефициара принципалом до обращения в банк не дает право использовать гарантию. Данное условие закладывает основы взаимовыгодных отношений в рамках БГ.

Перед выдачей гарантии эмитент оценивает риск возникновения гарантийного случая. Это требует тщательного анализа компании-бенефициара, которая может оказаться недостаточно надежной или злоупотреблять инструментами БГ, запрашивая выплату компенсации в заведомо несоответствующих условиям договора случаях.

С точки зрения банка, надежность БГ и аккредитивов сводится к качественной проверке соблюдения формальных требований, связанных с платежным запросом (подача заявителем требуемых документов). Неудивительно, что в мировой практике известны ситуации, когда аккредитивы выполняли функцию банковских гарантий.

Таблица: Особенности использования банковских гарантий в крупных проектах.

| Особенности | Краткое пояснение |

| Сложность операций | БГ считаются технически сложными финансовыми инструментами, что объясняется повышенными требованиями безопасности и необходимостью многочисленных проверок. |

| Необходимость анализа каждого клиента и сделки | Надежность данного финансового инструмента напрямую связана с качеством проверки клиентов и оценки вероятности наступления гарантийного случая. |

| Доверие к клиенту | Выдача БГ повышает доверие деловых партнеров к клиенту, поскольку банк тщательно проверяет финансовое положение компании и делает вывод о ее надежности. |

| Повышение ликвидности | Компании, которые используют этот финансовый инструмент, не должны замораживать крупные денежные средства в банке (как, например, при покрытии аккредитивов). |

| Постоянный мониторинг | Деятельность банка не заканчивается после выдачи гарантии, поскольку финансовые риски в каждом случае должны строго контролироваться и оцениваться. |

| Высокие расходы | Глубокая оценка клиента и сделки, необходимость постоянного мониторинга наряду с высокими рисками делает банковскую гарантию дорогостоящим инструментом |

| Отсутствие единых стандартов гарантии | БГ представляет собой разнообразный и неоднородный инструмент, который может использоваться в различных формах и модифицироваться под конкретную отрасль или даже сделку. |

| Приоритетное развитие | Использование банковских гарантий позволяет более активно развивать приоритетные сектора экономики, такие как строительство жилой недвижимости или торговля. |

| Покрытие ущерба | Выплачиваемые средства по БГ обычно существенно превышают размеры ущерба, что делает данный инструмент еще более привлекательный для сфер с высокими рисками. |

Обеспечительная функция гарантии состоит в том, что этот инструмент стимулирует и обеспечивает надлежащее выполнение принципалом его договорных обязательств перед компанией-бенефициаром в рамках основного контракта.

Эта функция, играющая важную роль в крупных проектах, основана на трех факторах:

• Легитимация. БГ свидетельствует о способности принципала выполнить в полной мере договорные обязательства. Банк-гарант может предоставить гарантию только тогда, когда компания успешно прошла всестороннюю проверку.

• Компенсация. Нарушение основного контракта принципалом всегда ведет к потере значительных средств. БГ частично либо полностью компенсирует потенциальные потери контрагента в результате невыполнения обязательств.

• Мотивация. Эта функция основана на угрозе потери деловой репутации и денежных средств принципалом в результате невыполнения или ненадлежащего выполнения им договорных обязательств перед бенефициаром.

Будучи сложным и легко адаптируемым финансовым инструментом, банковская гарантия может быть настроена таким образом, чтобы защищать отдельные этапы контракта. Такой подход очень удобен для крупных многоэтапных проектов, которые связаны с многочисленными рисками и неопределенностями.

После выполнения гарантийного обязательства принципал освобождается в этой части от выполнения основного договорного обязательства, однако у него возникает обязанность по возмещению определенных сумм банку-гаранту.

Растущая потребность в банковских гарантиях

В связи с ростом числа крупных международных проектов возникла потребность в правовом инструменте, который помогал бы без значительных усилий и без потери времени возмещать ущерб, причиненный неисполнением сторонами своих обязательств по договору.Банки не будут тратить время и силы на потенциальные споры с клиентами о том, был ли платеж обязательным и есть ли у банка право на регрессные требования.

Банки стремятся создать четкие правовые условия и избавиться от ненужных судебных тяжб.

Банковская гарантия помогает финансовым учреждениям выполнять свою работу: выгодно продавать деньги и получать компенсацию с принципала без промедления. Этот инструмент отлично справляется с задачей, а потому нашел применение в разных областях.

Сюда относятся крупные тендеры, обеспечение выполнения контрактных обязательств, таможенные отношения и другое. Однако субъектами гарантийного обязательства могут стать только финансово крепкие компании, владеющие ликвидными активами.

Данный финансовый инструмент главным образом используют компании, которые стремятся повысить доверие потенциальных партнеров к своему бизнесу. БГ нередко является условием получения крупного кредита для реализации капиталоемких проектов.

С другой стороны, гарантия может потребоваться подрядчику, который обеспокоен риском неплатежеспособности своих партнеров.

Имея банковскую гарантию, компании значительно проще убедить потенциального кредитора в целесообразности сотрудничества.

Банковские гарантии ценятся в первую очередь небольшими компаниями или компаниями, зависящими от крупного контракта. Для них возможная неплатежеспособность подрядчика была бы серьезной проблемой, которая может привести к банкротству.

Банковские гарантии также используют крупные компании, которые реализуют дорогостоящие и рискованные инвестиционные проекты, требующие значительных средств. С банковской гарантией участникам такого проекта намного проще получить финансирование на благоприятных условиях.

Однако банковская гарантия потребует прозрачности и высокой финансовой устойчивости апликанта.

Часто банки выдвигают длинный перечень условий, которые должна выполнить компания перед тем как воспользоваться этим финансовым инструментом.

Может возникнуть необходимость, например, открыть банковский счет в конкретном банке и предоставить дополнительное материальное обеспечение (недвижимость, оборудование или другие активы). Положительный кредитный рейтинг и строгое выполнение условий, установленных гарантом, обычно позволяют заключить договор.

Стоимость услуги банковской гарантии обычно определяется в индивидуальном порядке, исходя из оценки финансовой надежности клиента.

Чаще всего эта стоимость основана на определенном проценте от суммы гарантии плюс фиксированные сборы.

Тендерные гарантии и их применение

Согласно Унифицированным правилам для договорных гарантий, тендерная гарантия относится к обязательству, которое выдается страховщиком, банком или другим институтом по просьбе участника тендера (принципала) или иной уполномоченной стороны (инструктирующая сторона) стороне, объявившей торги (бенефициар).В рамках обязательства гарант берется компенсировать бенефициару установленный объем материального ущерба в случае невыполнения обязательств принципалом.

Тендерная гарантия предназначена для защиты интересов компании, проводящей тендер, возмещения убытков в случае отказа участника тендера от дальнейшего сотрудничества в течение срока действия его конкурсного предложения. Она также распространяется на случаи выигрыша участником тендера и его отказа от заключения контракта.

Сумма банковской гарантии для крупных инвестиционных или бизнес-проектов в данном случае варьирует от 1 до 5%, иногда превышая этот лимит в зависимости от конкретной сделки.

Срок действия гарантии до подписания контракта или предоставления гарантии качественного исполнения договорных обязательств обычно составляет до полугода.

Если вас интересуют банковские гарантии для проектов в тяжелой промышленности, нефтегазовой отрасли, строительстве недвижимости, сельском хозяйстве, туризме и других сферах, свяжитесь с ESFC Investment Group для получения консультации.